Monotributo: topes, cuotas, actualizaciones y quiénes pueden volver, las claves de la nueva ley

Tras la aprobación de los cambios, se puede estar en el régimen simplificado con una facturación anual de hasta $68 millones; suben fuertemente el impuesto y los aportes y se habilita el regreso solo de los excluidos desde enero; qué opinan los especialistas

Silvia Stang

La ley de medidas fiscales implica modificaciones relevantes en el régimen del monotributo

La ley de medidas fiscales implica modificaciones relevantes en el régimen del monotributoApartir de la vigencia de la ley 27.743 aprobada a fines de junio por el Congreso y reglamentada por el decreto 661 del Poder Ejecutivo, el monotributo es un régimen impositivo en el que pueden estar quienes hacen actividades de forma independiente, en comercio o en servicios, y tienen un ingreso anual de hasta $68 millones.

El nuevo cuadro de facturaciones admitidas para ingresar y mantenerse en el también llamado régimen simplificado, y para estar en una o en otra categoría, rige con efectos desde el 1° de enero de este año. En consecuencia, quienes en lo que va de 2024 renunciaron o fueron excluidos de oficio y están dados de alta en el sistema impositivo general, puedan volver a ser monotributistas sin tener que esperar a que pasen tres años desde su salida del régimen. Es una opción que no se les da, en cambio, a quienes quedaron al margen del sistema antes del inicio de 2024.

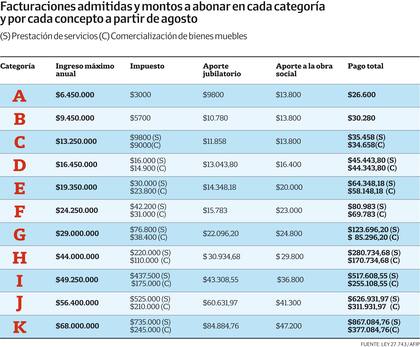

A la par del incremento de los ingresos máximos, aumentan también los montos correspondientes el impuesto integrado y a los aportes para el régimen jubilatorio y la obra social. Estas subas de las cuotas a pagar se aplicarán en agosto.

A continuación, resumidos en cuatro claves, los principales cambios establecidos por la ley, con la opinión de especialistas en el tema.

Ingresos máximos admitidos

La facturación anual tope aumentó un 300% para quienes se dedican al comercio y un 470% para los prestadores de servicios, algo que permitirá que más personas puedan ingresar y mantenerse en el monotributo, en lugar de tener que estar en el sistema impositivo general, que implica la inscripción en el IVA y Ganancias y el pago de aportes previsionales en el esquema de autónomos.

Tanto para servicios como para comercio, el límite máximo de facturación anual para ser monotributista es, con efecto desde enero, de $68 millones. Antes del cambio los topes eran de $16.957.968,71 (comercio) y de $11.916.410,45 (servicios). También aumentaron, entre 200% y 270%, los ingresos topes admitidos en cada categoría de la tabla.

Los montos de ingresos máximos anuales –que también se detallan en el cuadro que acompaña esta nota– se incrementaron de la manera en que se detalla a continuación. Categoría A: se pasó de $2.108.288,01 a uno de $6.450.000; categoría B, de $3.133.941,63 a $9.450.000; categoría C, de $4.387.518,23 a $13.250.000; categoría D, de $5.449.094,55 a $16.450.000; categoría E, de $6.416.528,72 a $19.350.000; categoría F, de $8.020.660,9 a $24.250.000; categoría G, de $9.624.793,05 a $29.000.000; categoría H, de $11.916.410,45 a $44.000.000.

En los tres escalones de ingresos más elevados, antes solo se admitía a quienes ejercieran el comercio, mientras que ahora se incluye a todas las actividades. En la categoría I se pasó de una facturación tope de $13.337.213,22 a una de $49.250.000; categoría J, de $15.285.088,04 a $56.400.000, y categoría K, de $16.957.968,71 a $68.000.000.

En los últimos días, la AFIP adecuó la tabla de valores que publica en su sitio web a las modificaciones establecidas en la ley 27.743

En los últimos días, la AFIP adecuó la tabla de valores que publica en su sitio web a las modificaciones establecidas en la ley 27.743Los ingresos topes que rigieron en la primera mitad del año (y que ahora se modificaron, incluso para ese período) habían surgido de aplicar el mecanismo de actualización que estaba vigente y que la nueva ley reemplazó por otro. La modalidad ya fuera de juego implicaba reajustar las cifras en un porcentaje equivalente a las subas que habían tenido las jubilaciones del sistema general de la Anses en los meses previos.

Para el reajuste de enero último se había considerado la movilidad jubilatoria del segundo semestre de 2023, ya que el dato de la primera mitad del año se había usado para actualizar el cuadro del monotributo en julio de 2023. La variación interanual de las facturaciones admitidas había resultado, en definitiva, de 110,9%, un índice muy lejano al de la inflación, que entre enero y diciembre de 2023 trepó a 211,4%. Eso provocó que muchos monotributistas se vieran en la situación de tener que subir de categoría o de abandonar directamente el régimen, cuando en realidad sus ingresos no habían subido en términos reales y, probablemente, incluso habían disminuido.

Considerando los resultados que, en un contexto de alta inflación, dejó el mencionado mecanismo de actualizaciones, Gabriela Russo, presidenta del Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires, afirma que los montos dispuestos por la nueva ley “resultan razonables”, y que “a los efectos prácticos, es más sencilla la unificación” de la cifra de facturación máxima, en lugar de la discriminación por actividades.

“Entiendo que la diferenciación tenía su razón de ser en que la venta de bienes posee una estructura más compleja que la necesaria, por lo general, para la prestación de servicios –agrega–. De alguna manera, eso ahora se compensa con el costo del impuesto integrado [que es bastante más alto en servicios que en comercio]. Los prestadores de servicios deberán evaluar el costo fiscal de estar en el monotributo o en el régimen impositivo general”.

Como se detallará más adelante, los importes a pagar tienen, en las categorías más altas, brechas significativas según el rubro al cual alguien se dedique. En la categoría K, la de mayores ingresos, el monto a pagar en servicios es un 130% más alto que el que deberán ingresar los dedicados al comercio, si se considera la suma del impuesto y los aportes al régimen jubilatorio y a la obra social.

La nueva ley también determinó reajustes para el valor máximo que puede tener un producto vendido por un monotributista (pasó de $180.589,67 a $385.000), y para los montos anuales admitidos en cada categoría por el alquiler de inmuebles afectados a la actividad. En las categorías A y B, el importe máximo anual de los alquileres devengados pasó de $485.448,92 a $1.500.000; en las categorías C y D, de $970.897,79 a $2.050.000; en las E y F, de $1.209.769,4 y $1.213.622,14 a $2.600.000; en la G, de $1.456.346,67 a $3.100.000, y en las categorías H, I, J y K, de $1.941.795,53 a $4.500.000.

Esos montos, evalúa Russo, quedaron bajos. “De solo consultar la oferta de locales en la Cuidad de Buenos Aires y en el conurbano bonaerense surge que en la mayoría de los casos se superan ampliamente los parámetros establecidos”, advierte. Es un punto no menor para quienes son locatarios.

Importes a pagar desde agosto

El régimen tiene tres conceptos por los que se ingresan pagos: uno es el impuesto integrado y los otros son los aportes al Sistema Integrado Previsional Argentino (SIPA), por un lado, y a la obra social, por el otro.

Los montos que se pagaron hasta este mes suben en agosto en porcentajes que van –si se considera la suma de los tres ítems– de 120% a 325% (el impacto es mayor en las categorías más altas). Sin embargo, el efecto real sobre el bolsillos de cada contribuyente dependerá de cómo quede ubicado en la tabla.

En estos días, los monotributistas deben recategorizarse –hay tiempo hasta el 2 de agosto– y, para comparar la facturación del período de 12 meses finalizado en junio, deben observar el cuadro con los valores de ingresos máximos ya actualizados. Dado el incremento de los montos, son muy probables las situaciones en las que se bajará de categoría.

Para la A y la B ya no rige en muchos casos la exención del componente impositivo antes existente en esos casos. La exención sí está vigente, por ejemplo, para quienes están inscriptos en el Registro Nacional de Efectores de la economía social o son asociados a cooperativas (solo en la categoría A), y para quienes están adheridos al monotributo solo por ser locadores de hasta dos inmuebles.

En la categoría A el impuesto pasa de $1047,86 a $3000; en la B, de $2018,89 a $5700; en la C, de $3452,09 a $9800 (servicios) y de $3190 a $9000 (comercio); en la D, de $5671,23 a $16.000 (servicios) y de $5239,75 a $14.900 (comercio); en la E, de $10.787,67 a $30.000 (servicios) y de $8368,13 a $23.800 (comercio); en la F, de $14.840,88 a $42.200 (servicios) y de $10.926,38 a $31.000 (comercio); en la G, de $18.878,58 a $76.800 (servicios) y de $13.623,24 a $38.400 (comercio); en la H, de $43.150,91 a $220.000 (servicios) y de $33.442,08 a $110.000 (comercio).

El Congreso aprobó la ley de medidas fiscales a fines de junio; uno de los capítulos está referido al régimen impositivo simplificado o monotributo

El Congreso aprobó la ley de medidas fiscales a fines de junio; uno de los capítulos está referido al régimen impositivo simplificado o monotributoEn las tres categorías más altas, para los dedicados a las ventas se pasa de un impuesto de $53.938,71 a $175.000 en la I; de $63.385,73 a $210.000 en la J, y de $72.817,31 a $245.000 en la categoría H. Y para los prestadores de servicios (hasta ahora excluidos de estos escalones), los importes serán de $437.500 (categoría I); $525.000 (J) y $735.000 (K).

El aporte jubilatorio será en la categoría A de $9800, en lugar de los $4623,27 pagados hasta este mes. Y el importe subirá un 10% en cada escalón hasta la categoría F, y un 40% en cada categoría a partir de la G. Así, en la B el pago será de $10.780; en la C, de $11.858; en la D, de $13.043,8; en la E, de $14.348,18; en la F, de $15.783; en la G, de $22.096,20; en la H, de $30.934,68; en la I, de $43.308,55; en la J, de $60.631,97, y en la K, de $84.884,76.

El pago para la obra social sube de $6457,26 a $13.800 en las categorías A, B y C; de $7673,13 a $16.400 en la D; de $9389,36 a $20.000 (E); de $10.850,9 a $23.000 (F); de $11.625,96 a $24.800 (G); de $13.951,15 a $29.800 (H); de $17.272,86 a $36.800 (I); de $19.332,31 a $41.300 (J), y de $22.155,77 a $47.200 ( K). Los montos son por mes y por persona; por cada familiar al que se quiera sumar a la cobertura de salud se suma el mismo importe.

Algunos grupos en particular de monotributistas están exceptuados de pagar estos aportes al régimen jubilatorio y al de salud. Se trata de quienes, además de estar anotados en este sistema son asalariados o ya están obligados por otros regímenes previsionales; los menores de 18 años; las personas que adhirieron al monotributo porque alquilan bienes muebles o inmuebles, y los jubilados que obtuvieron su prestación por leyes anteriores a la reforma de julio de 1994. Quienes están jubilados por normativas posteriores a ese año están exceptuados de ingresar los aportes a la obra social.

Aun con los reajustes hechos, a los que define como efecto de “un cambio obligado por la inflación”, el economista Oscar Cetrángolo plantea que “las cuotas del monotributo, tanto la previsional como la de la obra social, tiene implícito un subsidio muy significativo”. Por eso, afirma, se necesita una reforma de fondo, que abarque la revisión del financiamiento de los regímenes.

Según advierte, en el caso del sistema jubilatorio, “se trata de un esquema que en el mediano plazo podría tener un impacto fiscal más grande que el de las moratorias, ya que para financiar un haber mínimo (sin bono) se necesitan más de 19 aportantes monotributistas –la cifra sube a 25 si se agrega el refuerzo de $70.000– , considerando el monto promedio ponderado de las cuotas ya actualizadas. El investigador del Instituto Interdisciplinario de Economía Política (IIEP-UBA, Conicet) sostiene que un régimen en el que se hagan aportes como los del monotributo, considerados bajos para sostener los pagos, puede justificarse para situaciones transitorias, “pero no para la totalidad de la historia laboral de un trabajador”.

En el caso de lo que se paga por la obra social, agrega, el monto “es muy inferior al costo medio del programa medico obligatorio, y eso genera situaciones de selección adversa y limitaciones en la cobertura”.

La actualización futura de la tabla

La nueva ley establece que los valores, tanto de las facturaciones máximas y de otros parámetros, como de los importes que pagan los monotributistas, se actualizarán semestralmente según la variación del Índice de Precios al Consumidor (IPC) que elabora y difunde el Indec.

El decreto reglamentario 661 puntualiza, en línea con lo dispuesto por la ley, que los reajustes se harán en enero y julio, según la inflación acumulada en cada semestre inmediato previo. Esa disposición provoca un desfase temporal, porque al primer día de enero y de julio no se conocerán aún los índices de inflación de diciembre y de junio. Por lo tanto, las actualizaciones recién podrían ser aplicadas, en términos prácticos, hacia mediados de los primeros y de los séptimos meses de cada año.

Hasta el 2 de agosto los monotributistas tienen tiempo para hacer el trámite d recategorización

Hasta el 2 de agosto los monotributistas tienen tiempo para hacer el trámite d recategorizaciónMás allá de disponer los reajustes con frecuencia semestral, la ley faculta al Poder Ejecutivo a aumentar en lo que queda de este año los montos máximos de facturación, el impuesto y los aportes.

Según el contador César Litvin, CEO de Lisicki, Litvin & Asociados, “en la medida en que la inflación siga a la baja, la actualización semestral parecería razonable”.

De todas formas, considera que “habrá que ir monitoreando” el nivel de avance de los precios, para que no ocurra lo que ya pasó en los últimos años: que los importes admitidos de las facturaciones vayan perdiendo poder adquisitivo.

Volver al régimen

Las personas que fueron excluidas de oficio o que renunciaron al monotributo entre enero de este año y el actual julio y están dadas de alta en el sistema general, podrán volver al régimen simplificado sin esperar que transcurra el plazo de tres años previsto por la ley para esos casos, siempre que cumplan los nuevos requisitos para ser monotributistas.

Según lo establecido, quedan al margen de la posibilidad de estar en el monotributo quienes se excedieron en 2023 o en períodos previos de la facturación permitida en cada período, advierte Florencia Fernández Sabella, del estudio contable Laiún, Fernández Sabella & Smudt. “Hay quienes quizá se pasaron [o incumplieron algún requisito] y no saben que quedaron formalmente excluidos, porque la AFIP frenó las notificaciones”, explica. En septiembre de 2023 el organismo de recaudación suspendió los procedimientos sistémicos de control para detectar casos de incumplimiento de las condiciones y para, a partir de allí, excluir de oficio. Pero eso no significa, según aclara la contadora, que no se puedan notificar bajas con efecto retroactivo.

El regreso desde el régimen general para quienes sí puedan concretarlo (o el pase, claro, para quienes nunca estuvieron en el monotributo) es opcional. ¿Convendrá tomar esa decisión? En todo caso, ¿qué analizar para saber si esa sería la mejor alternativa? Es un tema no menor –dice Fernández Sabella-, porque ahora el costo de la última categoría es alto; el impuesto en la categoría K en servicios es de $735.000 mensuales, más de 13% de la facturación bruta máxima, y hay que analizar esa carga versus la imposición de 35% de Ganancias sobre el ingreso neto, es decir, sobre la facturación bruta menos los gastos que pueden descontarse”.

Un factor importante para tener en cuenta, especifica, es la estructura de costos que tiene la actividad de la persona. “Es decir, cuánto le queda en el bolsillo de lo que factura”, aclara. Y otro aspecto, agrega, es que, en cualquier caso, el régimen del monotributo es “siempre bondadoso”, en el sentido de que “tiene una administración mucho más sencilla que la del régimen general de autónomos”.

http://indecquetrabajaiii.blogspot.com.ar/. INDECQUETRABAJA

No hay comentarios.:

Publicar un comentario

Nota: sólo los miembros de este blog pueden publicar comentarios.