Efecto PASO

Continuando lo que había empezado a suceder la semana pasada, el dólar cerró las operaciones casi un peso por encima del viernes pasado, al compás de plazos fijos que se vencen y buscan entradas a la tribuna verde para ver el partido de las PASO. Además, estos días se sumó la presión del desarme de posiciones argentinas en bonos, que en el caso de las Letes en dólares le exigió al Tesoro pagar 320 puntos más por las que vencen en febrero respecto de las que expiran en octubre; 320 puntos de riesgo K.

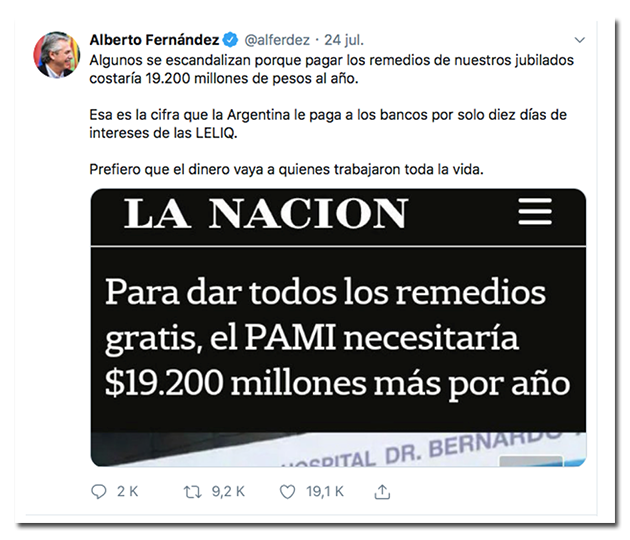

Las declaraciones tribuneras de Alberto Fernández tampoco ayudaron, porque en el lapso de dos días pasó de decir que le iba a poner freno a la deuda renegociando “como hicimos en 2003”, a que iba a regalar los remedios de los jubilados y “ponerle plata en el bolsillo a la gente”. Cuando se le preguntó como lo iba a financiar dijo que pensaba usar la plata que el Banco Central destinaba al pago de intereses de las leliqs, sin advertir que ello implicaría que, del otro lado del mostrador, volverían a la calle una montaña de pesos que hoy están siendo absorbidos con esos intereses, empujando aún más al dólar y a la inflación.

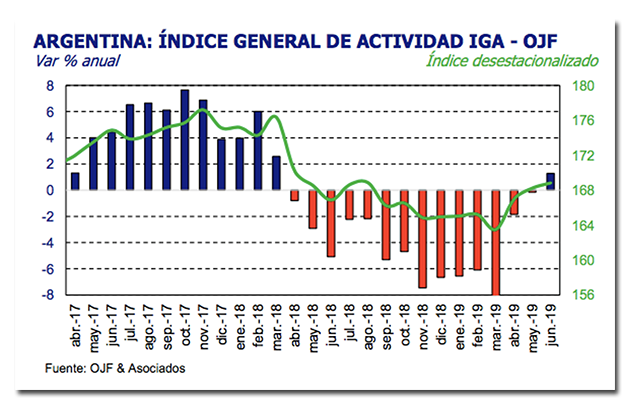

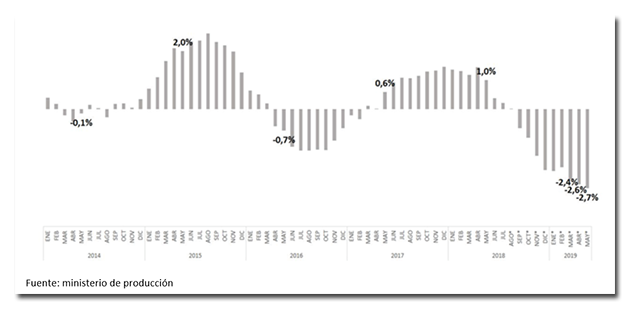

Como contrapartida hubo tranquilidad en los datos de la economía real y además mejoró sustancialmente la sensación térmica de la calle. Por un lado, el EMAE del INDEC confirmó que la economía volvió a crecer en mayo (2,6%) empujada por el boom del campo (49%) y los datos de Ferreres y Asociados ratificaron que en junio la actividad continuó expandiéndose (0,4% desestacionalizado), con la particularidad de que ahora empujan, además del campo, la industria, el comercio mayorista y el transporte. Los datos de empleo de mayo, sin embargo fueron malos, con caída del 2,7% de trabajo privado asalariado, en sintonía con una economía que aun no mostraba ese mes los signos de recuperación mas difundida que se ven en junio.

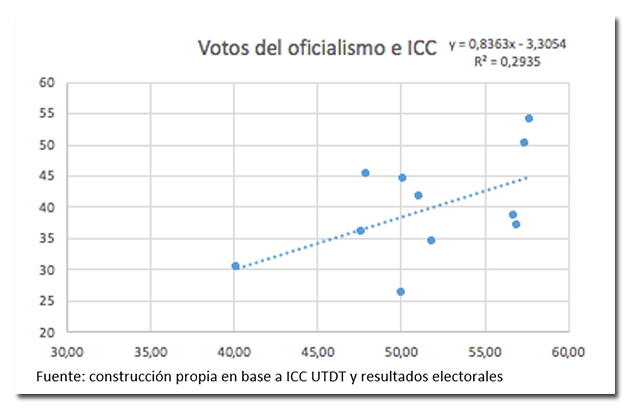

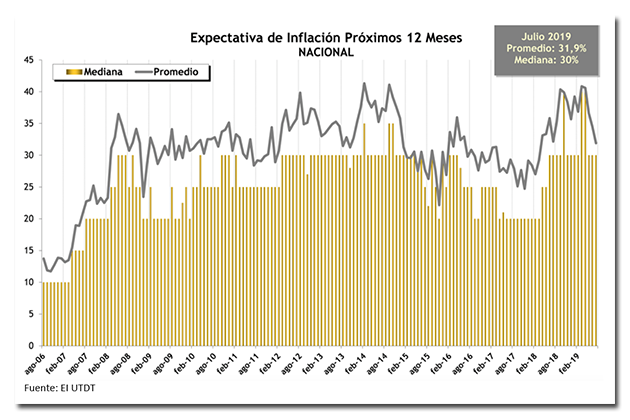

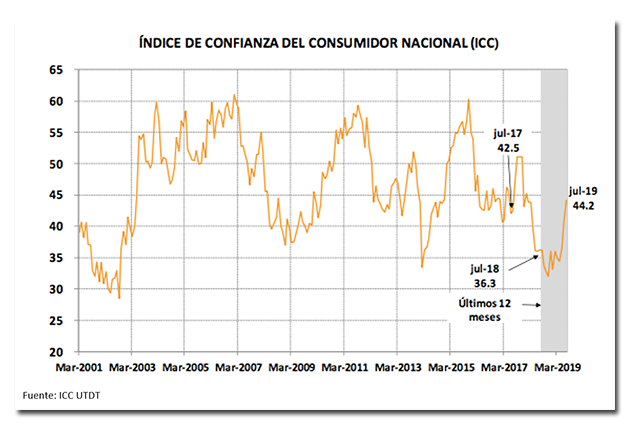

La calle, por su parte, acuso recibo del dólar planchado (al menos durante los primeros 10 días del mes, que es cuando se hace el campo) y las expectativas de inflación que mide la UTDT cayeron a 31,9% para los próximos 12 meses, mientras que la confianza de los consumidores (ICC) trepó 8,9% en el mes. Este dato es muy importante, primero porque el índice anticipa el comportamiento del consumo de durables, pero además porque correlaciona fuertemente con la imagen del gobierno que miden las distintas consultoras, desde que se releva el indicados hasta nuestros días. Más aún; si cruzamos estadísticamente el ICC con los votos que efectivamente sacó el oficialismo entre las elecciones del 2005 y la del 2017, podemos proyectar una elección con el 33,64% de los votos para Macri en PASO

Es cierto, no obstante, que la relación estadística tampoco ajusta a la perfección; la sensación térmica de la economía explica el 30% de la varianza en los resultados electorales, quedando un 70% de la historia para ser contada por la política u otros factores. Por ejemplo, con el índice de confianza entre 55 y 60 puntos (muy alto) el oficialismo hizo dos muy buenas elecciones en el 2011 y dos muy malas en 2015 (efecto Aníbal Fernández probablemente).

Algo del ruido puede tener que ver con el hecho de que en las preguntas que hace Di Tella sobre las expectativas se cuela en las presidenciales el sesgo de que los partidarios de cada candidato creen que va a ganar el suyo y que por lo tanto las cosas mejorarán.

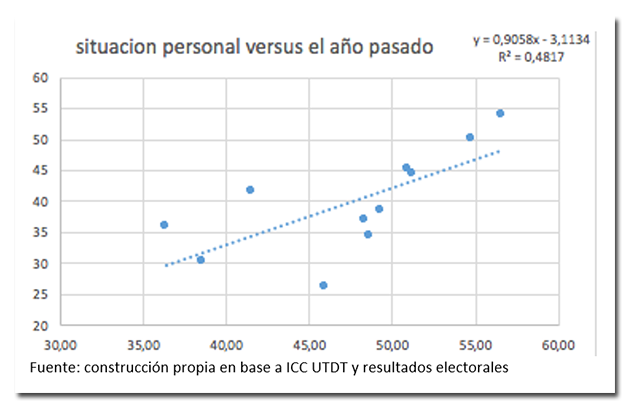

Alternativamente, para evitar esa contaminación podemos ver la tendencia entre los resultados electorales y la evaluación que la gente hace de su situación personal en relación a doce meses atrás, que es una de las seis preguntas que componen el índice.

Como era esperable, el ajuste ahora es mucho mejor y la sola evaluación de si está peor o mejor que el año pasado, explica casi el 50% de los cambios en el voto a favor de los oficialismos. Pero aquí el panorama es mas sombrío para Cambiemos porque si proyectamos la tendencia de votos con esa pregunta nos da que Macri debería alzarse con el 20,29% de los votos, un guarismo más en sintonía con lo que sacó el oficialismo en el 2001, en medio del “que se vayan todos”, en una elección en la que 4,5 millones de personas votaron en blanco o anularon el voto.

Dicho esto, también es importante mencionar la heterogeneidad regional; así, mientras que en CABA el indicador este indicador es similar al de julio del 2017, en el interior del país está 9 puntos por debajo y en GBA es 7 puntos inferior al de ese mes previo a las elecciones PASO del 2017.

Estos ejercicios no implican asumir ni que Macri va a sacar 20% ni que va a obtener 33%. Más bien la idea es la de mostrar en términos comparativos como esta la calle hoy, que sensación térmica tiene la gente y cual podría ser el resultado si la economía fuera la única variable en juego durante la elección.

Lo que sí está claro es que en las PASO se definirá la estabilidad económica de los próximos dos meses y que, si el mercado se sorprende por el resultado, puede derrumbarse o extasiarse, según sea el sentido de la sorpresa. En ese sentido, la suba del dólar de las ultimas dos semanas señala un reacomodamiento de las expectativas del mercado, porque demuestra que muchos ya se están dolarizando preventivamente, antes de la elección.

¿Qué pasa en el mundo?

Esta semana es muy importante para determinar las condiciones en las que se moverán los emergentes, porque tanto Estados Unidos como el Reino Unido y Japón decidirán sus tasas de interés y hay mucha expectativa respecto de la posibilidad de que la Reserva Federal baja un cuarto de punto sus tasas de interés

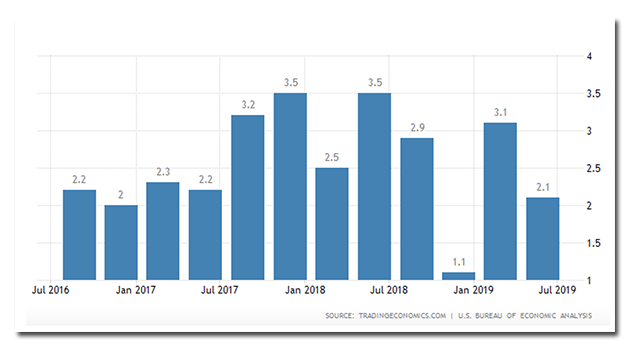

Los números de la economía real, siguen sin mostrar espacio para esa decisión; la economía de los Estados Unidos creció 2,1% anualizado en el segundo trimestre, incluso por encima de las proyecciones de los analistas que estimaban 1,8%

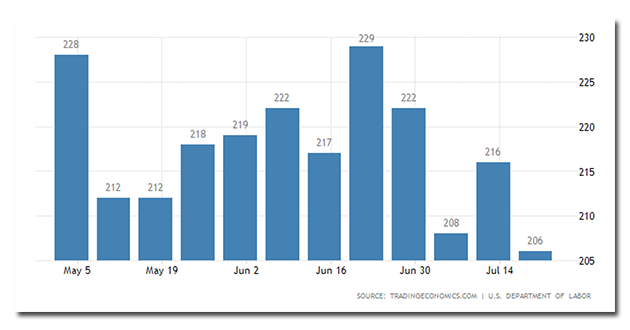

En sintonía con esos datos, las solicitudes de permisos de desempleo marcaron un mínimo desde abril, con solo 206.000 aplicaciones

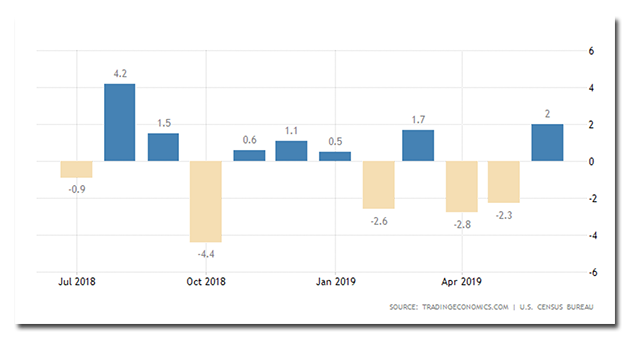

El buen momento de la actividad, está siendo empujado desde la demanda de bienes durables, que trepó 2% en junio, después de dos meses malos.

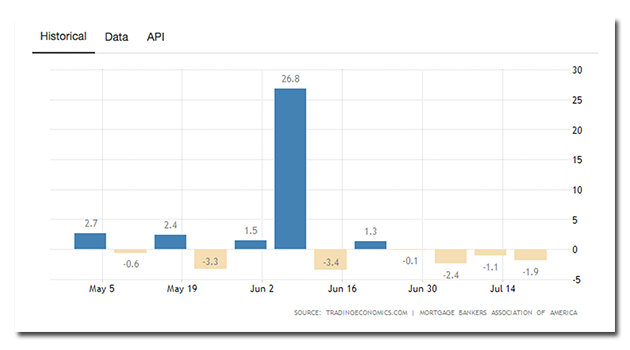

Es cierto que la inflación no es un problema tampoco y a favor de la rebaja operan, como dijimos en semanas anteriores, los datos del mercado inmobiliario, de particular importancia por ser el sector donde el presidente amaso su fortuna. En este sentido, continuaron cayendo las solicitudes de crédito hipotecario, esta semana un 1,9% y eso podría mejorar en un contexto de baja sostenida en las tasas.

Dólar

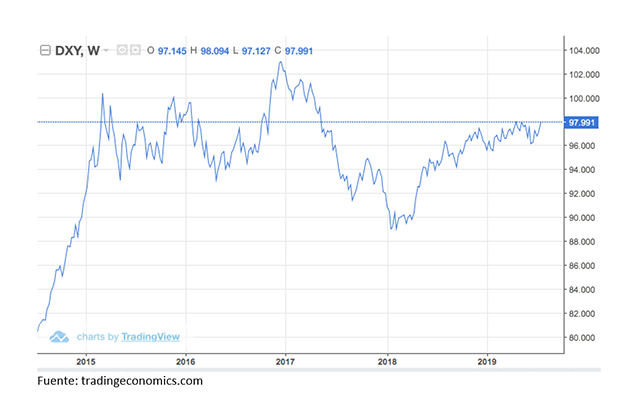

La principal economía del mundo muestra un nivel de actividad de pleno empleo, con consumo record y no parece haber lugar para que vaya una liquidez mas abundante, mas allá de los activos financieros y las propiedades. La FED coquetea con una burbuja y el mercado así lo lee, por eso esta semana el dólar volvió a tocar su techo de los últimos dos años

Acciones

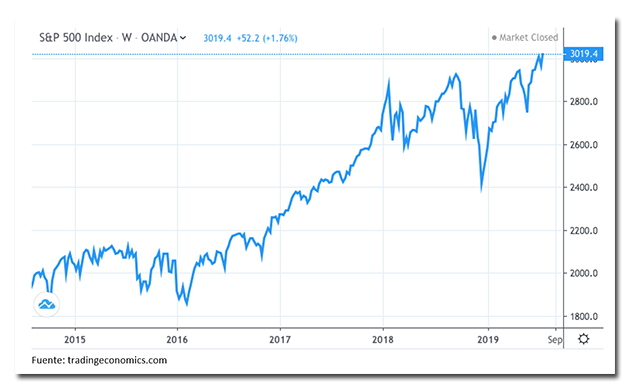

El mercado de capitales, por supuesto también anticipó la baja en la tasa y marcó otro record esta semana, empujado además por la sorpresa en la tasa de crecimiento de la economía

Petróleo

El principal precio de la energía se mantuvo en calma, a pesar de que se completo la sexta semana consecutiva de caída en los stocks de petróleo en los Estados Unidos y que en particular, en esta ultima semana, la caída fue más del doble de lo esperada, de manera que si se mantiene la tendencia no sorprendería un rebote de los precios.

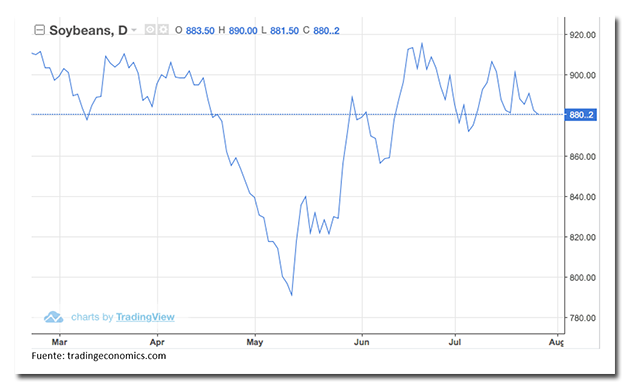

Soja

Con el dólar fuerte, los commodities, medidos en esa moneda, se debilitan y la oleaginosa no fue la excepción, perdiendo casi 30 dólares por bushel en relación al valor que había alcanzado a mediados de junio.

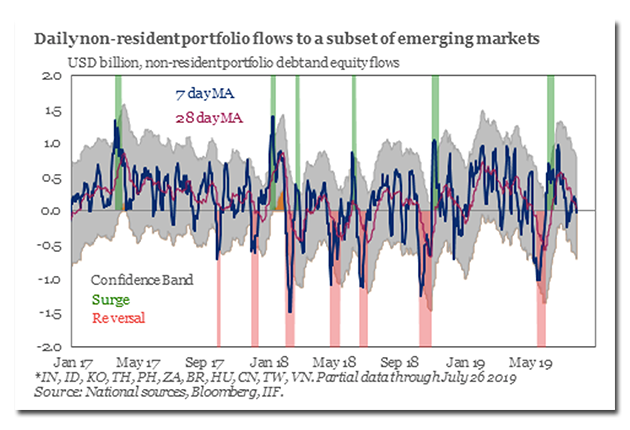

Movimiento de capitales

Los flujos de inversiones de cartera todavía están en terreno positivo, pero se están frenando y eso le pone pausa a la recuperación de papeles de los mercados emergentes. Es cierto que si efectivamente avanza el recorte de tasas en Estados Unidos puede volver el viento a favor, pero eso esta por verse esta semana.

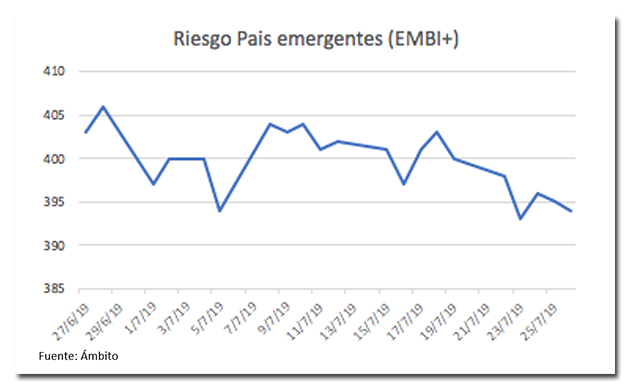

Riesgo emergentes

Los bonos de los principales países con los que argentina compite por fondos subieron en la semana, a la espera de la baja en las tasas de EEUU y por el ingreso de capitales que todavía esté soplando a favor, por lo que la sobre tasas que pagan esos papeles cayó 10 puntos en las ultimas cuatro semanas.

¿Qué pasa en Argentina?

La crónica de los últimos dos meses coincidía en la mejora de los indicadores financieros y en el deterioro de la economía real. Esta semana se invierten los roles, porque el riesgo país subió 43 puntos en los primeros cuatro días, para ceder un poco el ultimo día y acabar 9 puntos por encima del viernes pasado, al tiempo que el dólar escaló un peso, con el Banco Central subiendo las tasas de Leliqs 88 puntos básicos, después de haber aumentado 3 puntos la integración de encajes de los bancos en esa letra; una medida técnica que busca reducir la brecha entre lo que paga el BCRA por las Leliqs y lo que reciben los depositantes por sus plazos fijos.

El modo PASO en los mercados financieros contrastó con los primeros datos de recuperación interanual de la actividad económica, que según el EMAE del INDEC creció 2,6% en mayo y de acuerdo a los datos de Ferreres y Asociados, lo siguió haciendo en junio (0,4% desestacionalizado)

Como puede sospecharse, la incertidumbre mas grande está explicada por los factores electorales. Esta semana el principal candidato opositor salió a prometer “remedios gratis para todos los jubilados” y “plata en el bolsillo de la gente”, que por supuesto son dos ideas muy atractivas si no fuera porque justamente, cuestan plata. Cuando algunos preguntamos de donde iba a salir ese dinero, esperando una respuesta de compromiso del estilo de “administrando mejor”, o “creciendo”, Fernández se despachó con una alta dosis de demagogia diciendo que pensaba re direccionar los intereses que paga el Banco Central por sus Leliqs

Para el público no especializado en economía, la Leliqs son un instrumento que usa el BCRA para sacar liquidez de la calle. Sin esas letras, habría mas dinero en el sistema, que ineluctablemente terminaría en un dólar aún mas caro y más inflación. En resumidas cuentas, Alberto propuso financiar su generosidad emitiendo; fabricando billetes, algo que no solo haría explotar la economía, sino que implicaría una ruptura con el Fondo Monetario. Luego, sus propios economistas desmintieron que ese fuera el plan y aceptaron que se trataba de una chicana proselitista, pero el daño ya estaba hecho.

Un último comentario sobre las Leliqs. En síntesis, se trata de un instrumento monetario que permite sacar transitoriamente una cantidad de dinero del sistema para evitar una hiperinflación y una corrida al dólar. Por supuesto no es un mecanismo que pueda sostenerse indefinidamente, sino que requiere que la inflación baje de manera persistente y se recupere la economía, para que se re monetice el sistema y vuelva a absorber con demanda genuina todos esos pesos. Si eso no ocurre y el país queda atrapado en la estanflación sobrevendrá otra mega devaluación que volverá a licuarlas, como ocurrió con las LEBACS.

Dólar

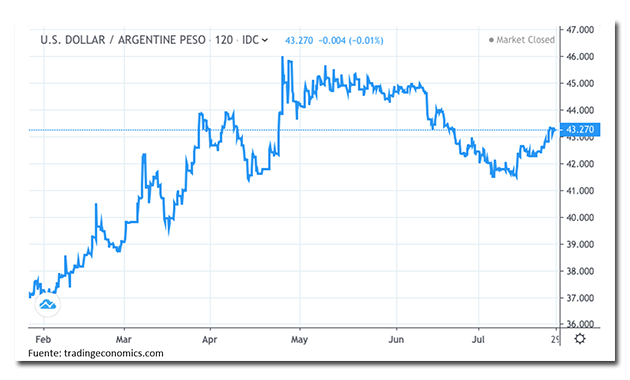

El billete norteamericano está $1,80 mas caro de lo que costaba hace dos semanas atrás, aunque todavía muy por debajo del nivel que llegó a tocar en la ultima semana de abril. Es importante tener en mente que en estamos en una economía inflacionaria en la que cualquier cosa que el mes pasado salía $42, hoy, 2,7% de inflación mediante, cuesta $43,13 de manera que la suba por ahora no es significativa, aunque puede estar señalando el inicio del stress electoral.

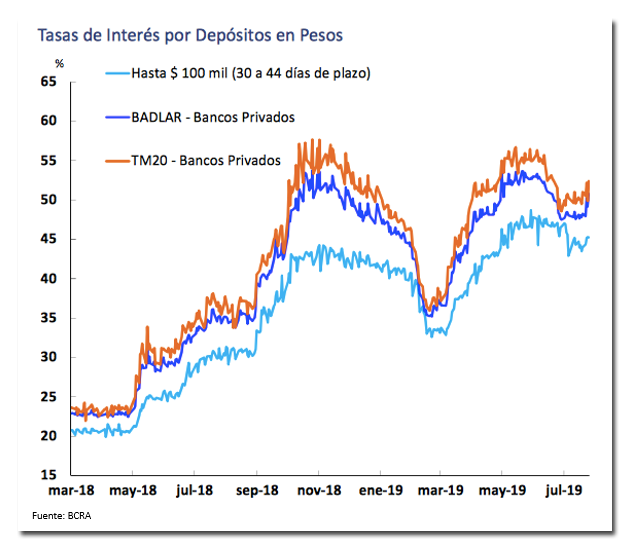

Tasas

La respuesta de la autoridad monetaria no se hizo esperar, hubo una suba de 88 puntos en la tasa de política (Leliqs), que frenó la baja que acompañaba la recuperación de la confianza que había empezado el 11 de junio con el “efecto Pichetto”. Inmediatamente (y esta es una diferencia importante con la forma en que operó en otras oportunidades el canal de transmisión de tasas) empezaron a subir las tasas pasivas pagadas por el sistema a los ahorristas, tanto en el segmento mayorista como en el minorista y sin que esa suba se traslade todavía al costo de lo crédito

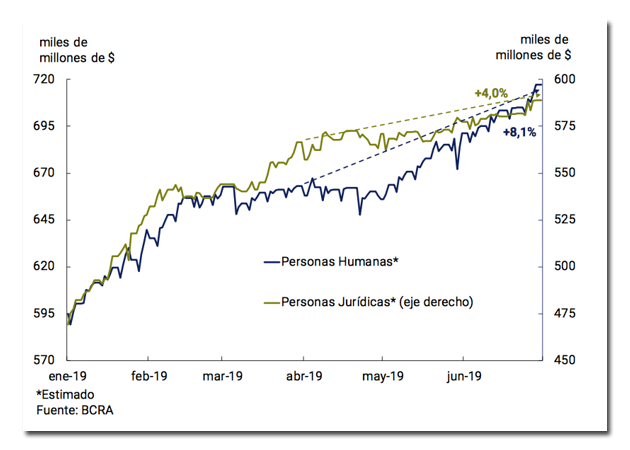

Depósitos

Los depósitos a plazo del sector privado crecen 3,4% mensual, de modo que todavía se expanden en términos reales, pero el informe monetario correspondiente al mes de junio demuestra que el comportamiento de las personas físicas es muy sensible tanto a los movimientos del dólar como a la tasa real, por lo que el BCRA deberá ser excesivamente prudente con la volatilidad que le permite al billete, porque si el mercado huele un patrón de devaluación volveremos a ver la película de marzo - abril

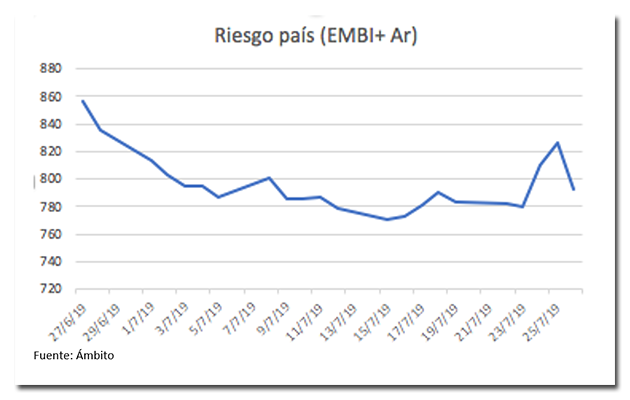

Riesgo país

Los bonos argentinos mostraron esta semana una volatilidad que no se había observado en todo el mes. Por fortuna cerraron pagando una tasa por debajo de los 800 puntos de riesgo, en contexto de bajas tasas americanas, pero la conexión con el mercado cambiario es indudable, por la doble vía de la necesidad de un TCR mas alto si el riesgo es mayor y un deterioro del peso cada vez que se desarman posiciones en argentina por la incertidumbre electoral.

Para tener una idea del riesgo político y su impacto en la volatilidad, pensemos que las colocaciones de Letes en dólares que realizó Hacienda esta semana pagaron una tasa (TNA) de 4% si vencían en octubre, pero tuvieron que convalidar 7,19% para las que expiraban en febrero; casi 320 puntos de riesgo electoral

Expectativas de inflación

Según la encuesta de la Universidad Di Tella (1200 casos representativos de todo el país) la gente espera un 31,9% de inflación en los próximos 12 meses. El promedio, que está 2,6 puntos porcentuales por debajo del mes pasado esconde, no obstante, mucha variabilidad regional. Así; mientras que en el interior se espera 28,2% de inflación, en el gran Buenos Aires la expectativa es del 34,8%

Este indicador es clave, porque en un programa de control de agregados monetarios como el que el Banco Central está llevado a cabo, puesto que no aumenta la cantidad de dinero (en realidad solo se fija la BM), o lo hace muy poco, lo que no ajusten las expectativas de inflación y consecuentemente se refleje en un proceso de formación de precios con menores aumentos, lo ajustará el nivel de actividad, con mas recesión.

Confianza de los consumidores

El índice de confianza, que había tocado fondo en septiembre del año pasado y que en abril mostraba solo 34% de las personas con expectativas positivas respecto de la economía, creció 8,9% este mes, después de haber trepado casi 12% el mes pasado y llego a los 44 puntos.

Este indicador es importante porque anticipa lo que ocurrirá en los próximos meses con el consumo, pero también porque muestra una correlación muy alta con la imagen del presidente, desde que se empezó a medir en marzo del 2001, hasta nuestros días.

Economía Real

La actividad volvió a mostrar crecimiento interanual, de la mano del campo que tuvo un extraordinario desempeño creciendo en mayo 49% en relación al año pasado.

Un punto importante es que, contrariamente a lo que el prejuicio difundido sostiene, el campo que representa el 8% de la actividad genera 1.255.000 puestos de trabajo directos, además de otros tantos indirectos en transporte, industria alimenticia y de insumos para la producción. Por si eso fuera poco se trata del sector que aporta el superávit de divisas mas importante, que permite financiar el déficit de otros sectores generadores de empleo, como por ejemplo el resto de la industria no alimentaria.

Esto es importante porque si bien la recuperación interanual esta concentrada en ese sector, el efecto multiplicador es alto, no solo en el interior del país

Desde una perspectiva mensual se trata del tercer mes consecutivo de crecimiento desestacionalizado, con la industria, el transporte y el comercio mayorista que también crecen contra el mes anterior, habiendo dejado atrás el peor momento

Empleo

Los datos de empleo no son buenos, aunque aún no tenemos información de lo que ocurrió en junio y estamos justo en el punto de inflexión de la actividad. En mayo hubo 217.000 trabajadores registrados menos que el año pasado, entre los que se destacan 168.000 asalariados privados menos y 26.000 empleados públicos mas, sobre todo en las provincias. En ese mes, además, se perdieron 6.900 puestos en el sector privado, en relacion al mes anterior y la caída de empleo no muestra señales de freno aún

Salarios

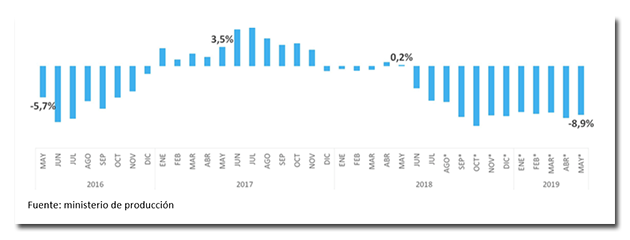

Los ingresos de los trabajadores registrados, por su parte, crecen al 43,3% interanual, lo que demuestra que están entrando las cuotas de las paritarias pero que los salarios reales aún arrastran la altísima inflación del segundo semestre del año pasado, sobre todo en septiembre y octubre, por lo que están 8,9% por debajo de los del año pasado, lo que explica por que el consumo minorista sigue en caída.

No hay comentarios.:

Publicar un comentario

Nota: sólo los miembros de este blog pueden publicar comentarios.